· 项目推荐 · 10 min read

AMM和流动池

AMM和流动池

AMM 和流动池类型

名词

-

AMM (Automated Market Maker) 自动做市商

-

Liquidity 流动性,指各项资产的数量分布情况

-

Liquidity Pool 流动性池,指各种资产对应的资金池

-

LP (Liquidity Provider) 流动性提供者,向流动性池内添加对应资产的用户

-

Order Book 订单薄

-

Slippage 滑点,指下单价格和最后成交价的差额比例

中心化交易所的做市模式

Order Book 订单薄

记录着买卖双方对资产的报价情况

- 挂单者 Maker,也叫做市商

专业的做市商会同时在交易数的买卖两个方向挂单,并且根据市场的波动调整报价,为交易所提供流动性,吸引更多的交易者来进行交易

简单说做市商就是提供报价与流动性的人

在做市行为中,挂单的资产数量称为流动性,提供资产的人称为流动性提供者 (LP)。LP 提供流动性之后,还需要为资产提供一个价格,这样才算是完成做市。

没有做市商或做市商很少,交易者进行交易时就会面临没有流动性的情况,缺乏流动性也就意味着会造成高滑点交易

- 吃单者 Taker,也叫交易者

AMM 的做市模式

-

由 LP 来提供流动性,LP 将自有资产按比例存入池子中为交易提供流动性,这个池子就是流动性池

-

当交易者在进行交易时,实际上是与流动性池进行交易,而交易的价格则由 AMM 模型根据参数自动生成

流动池的分类

-

恒定资产比例池:两种资产的比例 50/50

-

混合资产池:支持 3 种及以上资产,例如 Curve

资产交易更加简单,成本更低

- 加权池:多种资产比例,例如 Balancer

资产按比例存入加权池,当外部价格发生变化,导致资产比例发生变化,套利者通过交易会自动重新平衡资金池。用户在加权池提供流动性的同时,可以保持资产比例不变,而且还可以获得交易手续费

-

LP 根据提供的资金占池子的比例,将获得相应的 LP Token,相当于一种存款凭证。

-

用户根据自己的资金比例所分得的交易手续费会累积到 LP Token 的价值中

流动性挖矿

用户提供流动性后从中获得收益的这一行为被称为流动性挖矿

AMM 的几种模型分类

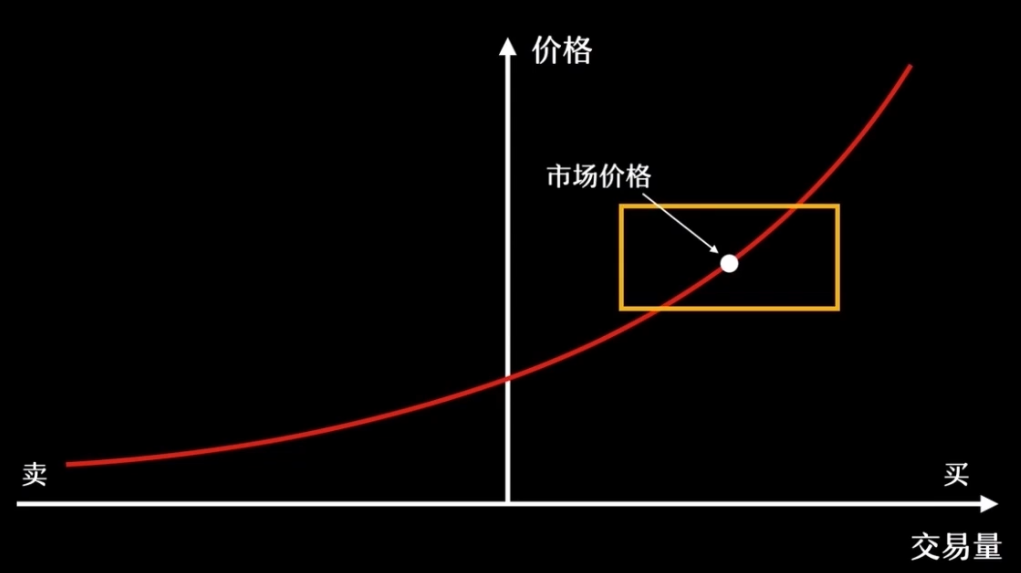

- 恒定乘积做市商 (CPMM)

Uniswap 就是 CPMM+恒定资金比例池 (50/50)

函数 x*y=k,x 和 y 分别代表流动池中的两种资产的数量,k 是恒定的常数

- 恒定和做市商 (CSMM)

公式 x+y=k,极端情况下容易耗尽池内一种资产,所以并没有被采用

- 恒定平均值做市商 (CMMM)

支持 2 种以上资产,并可以进行加权。流动池采用混合资金池或加权池。

公式:(xy z)^(1/3)=k

允许池内不同资产的风险敞口可变,并可在池内任何资产间进行互换

- 混合常数函数做市商 (CFMM)

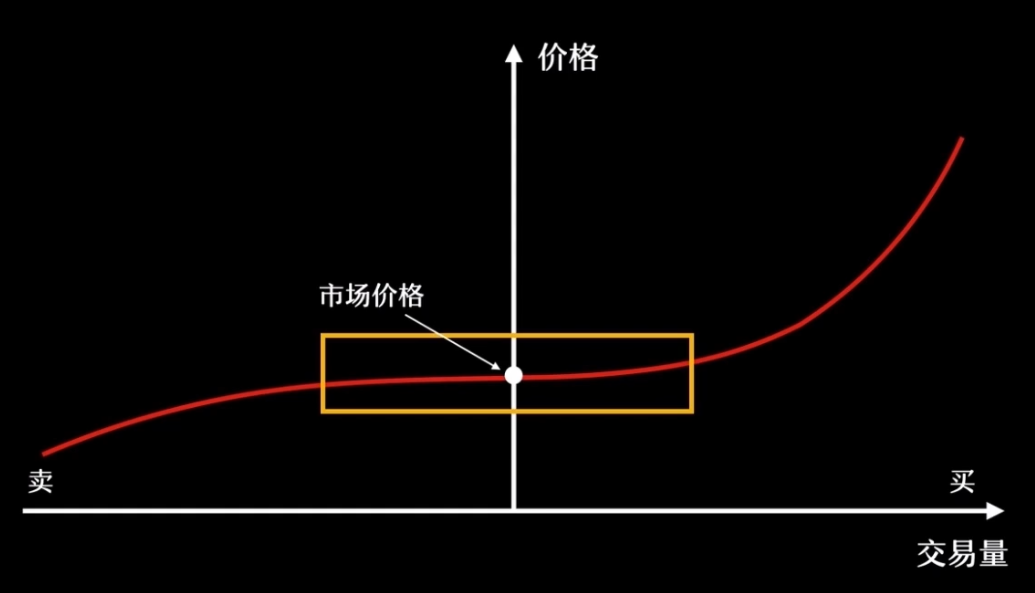

Curve 的 CFMM 就结合了 CPMM 和 CSMM,以创造更好的流动性,在给定的交易范围内降低滑点。对大多数交易集中在线性汇率,而对大额的交易值返回指数价格

AMM 的局限性

- 无常损失 (Impermanent Loss) 的风险

当场外的价格和流动池内对应的代币价格往任何方向偏离时,就会产生无常损失

AMM 不会感应市场价格 -> 价格变动 -> 套利者平衡 -> 从 LP 的资金抽取利润 -> LP 的无常损失

- 资本效率低

在 Uniswap v3 中,使用了新的 AMM 模型,引出了主动做市的流动性分配方式,可以让用户自主选择流动性的分布范围,通过集中流动性,用户会将流动性主动分布在资金利用率最高的价格范围,即当前价格范围附近

以 DODO 及 Curve 为代表的 DEX,采用了动态做市的模型,动态做市的核心就是会根据预言机的报价,动态调整流动性分布,将流动性始终聚集在当前价格附近,不需要用户手动进行操作。

- 多代币敞口的风险

用户要承受多种代币价格浮动的风险

Curve 及 Bancor 等平台就允许 LP 在提供流动性时,可以选择只存入一种代币,取出流动资金时也可以制定某一种代币提取

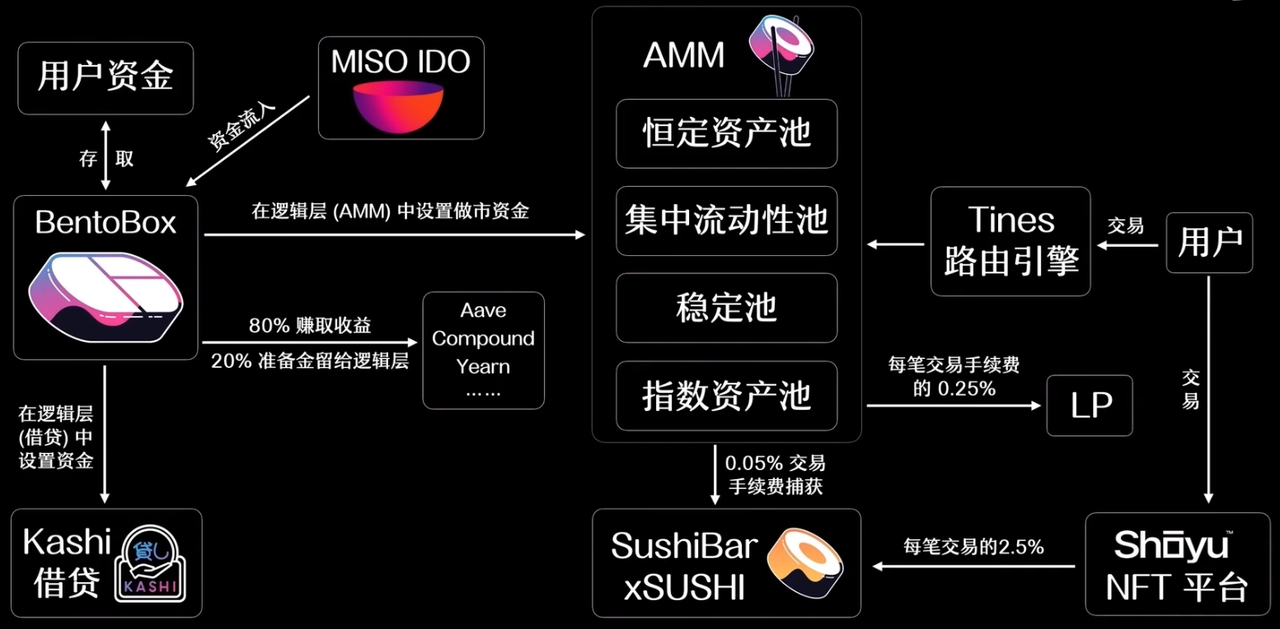

Sushiswap - not just a fork

平台功能

Multi-chain AMM 多链 AMM

成立 Multichain Expansion Fund 多链发展基金

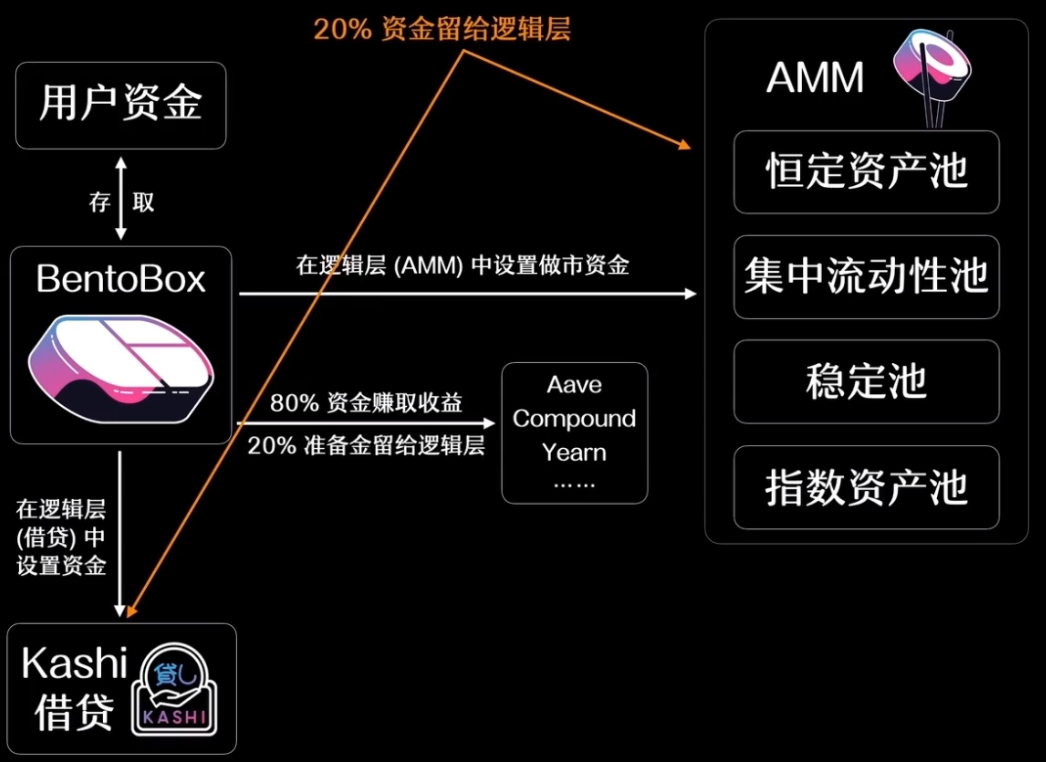

Kashi Lending & Leverage

- Lend 借出您的资产,赚取收益无无常损失

孤立借贷市场降低您作为资产提供人的风险。在对手方破产时确切知道对方的抵押品。

- Borrow 借入资产并提高杠杆率

借款让您在不出售资产的情况下获得流动性。您的借款上限取决于您抵押物的价值。您可以借出您抵押品价值的 75%,随时可以还款,并附上利息。

- Create 创建一个新的 Kashi 市场

如果您想要向尚未上架的市场供应,您可以使用这个工具来创建一个新的交易对。

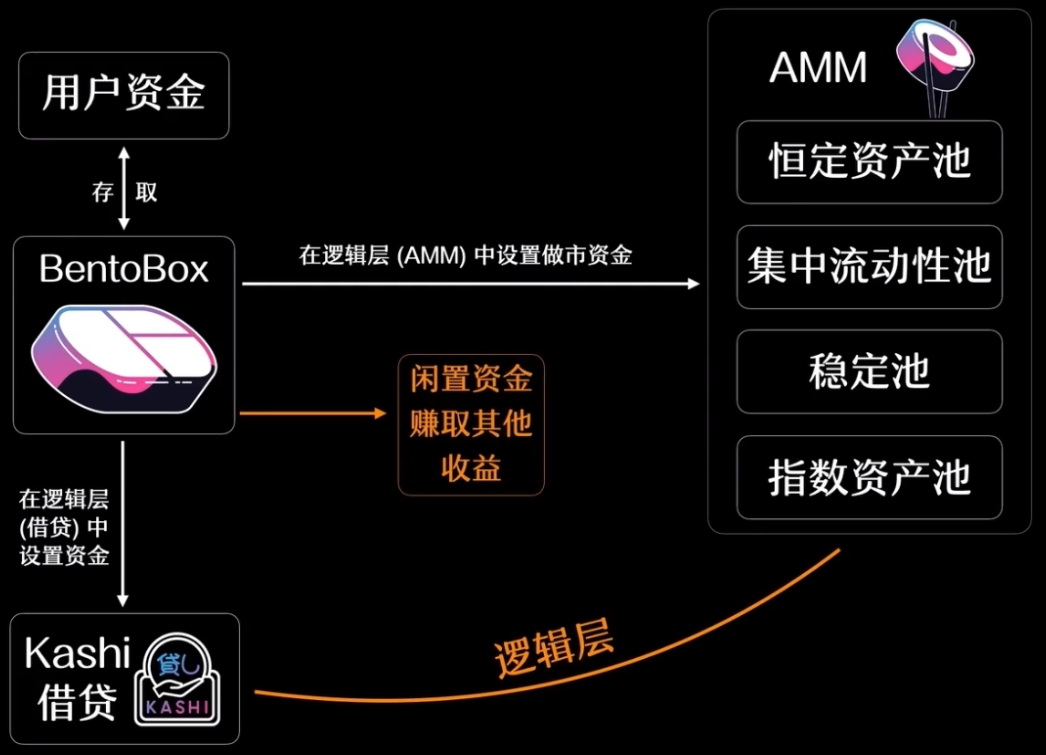

BentoBox dApps

BentoBox 可以实现用很低的 gas 费用体验高收益的 dapp。

- BentoBox 将代币存入 BentoBox,以获得所有收益。

BentoBox 通过在集成的 dapp 中使用闪电贷、策略以及固定和低 Gas 的转账,来提供额外收益

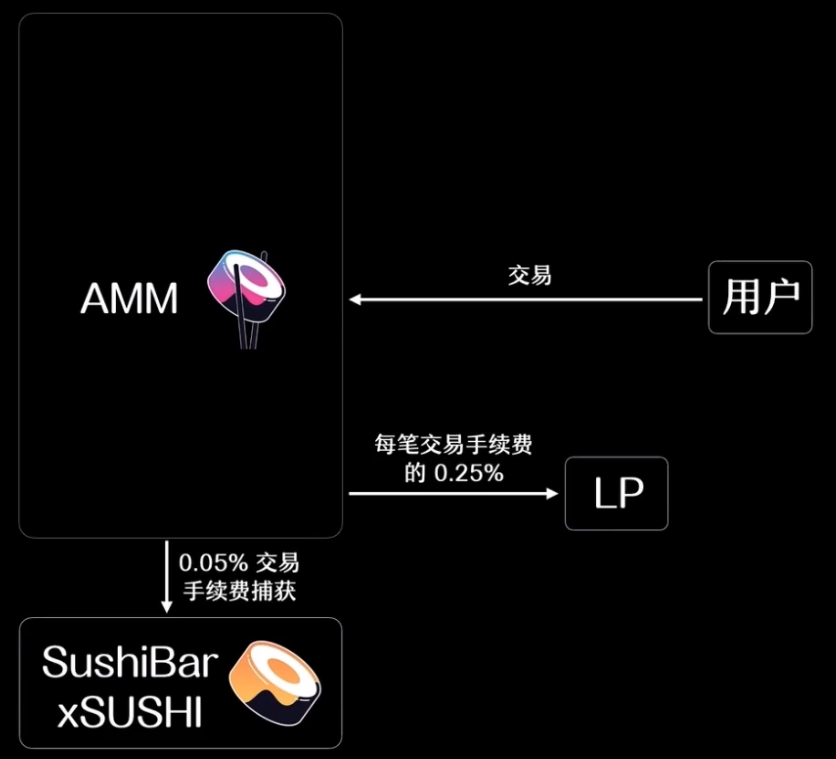

xSUSHI staking - SushiBar

将 SUSHI 质押成 xSUSHI 最大化收益

每条链上每笔交易手续费的 0.05% 都按您的 SushiBar 份额比例分配为 SUSHI。当您的 SUSHI 质押在 SushiBar 的时候,您将会收到 xSUSHI,它具有治理权且可以与其它协议交互。xSUSHI 可持续复利,当您解除质押时,您将收到质押时的 SUSHI 及手续费。

Onsen Program

资金使用率

| DEX 平台 | 资金使用率 |

|---|---|

| Uniswap v2 | 5.8% |

| Curve | 1.3% |

| Sushiswap | 6.6% |

| Uniswap v3 | 22.7% |

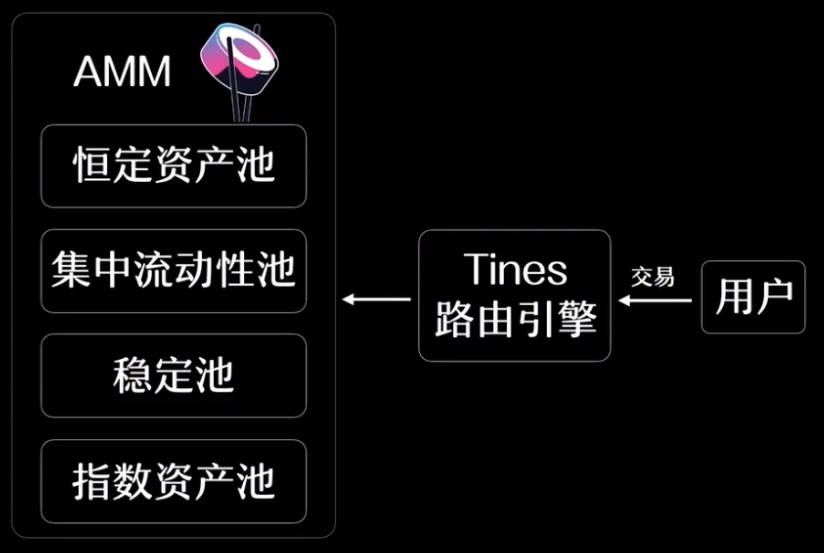

Sushiswap Trident 三叉戟

以资本效率和加密货币波动性保护为核心重点开发的,使用强大而直观的便捷工具,为 DeFi 提供其新的协议标准

增加了不同类型的流动性池

改进恒定资产流动性池

- Zap in/zap out 功能,可以添加任何资产数量,Sushiswap 将在后台兑换成价值相等的资产并增加流动性。类似 Curve 或 Balancer 支持的自选代币存取选项

增加

- 集中流动性池 (Concentrated)

类似 Uniswap v3 的主动做市模式,使用户自定义做市区间,进一步提升资本效率

当在该类型的流动性池内做 LP 时,用户将收到一个 ERC-721(NFT) 形式的 LP 存款凭证

- 稳定池 (Stable)

-

On-peg tokens

-

资产比例平均分配

-

低滑点的稳定交易曲线

-

未来允许 2~32 种资产

- 指数资产池 (Index)

-

按照池子的创建者设定的规格加权

-

同时支持 2 到 8 个代币

-

资产比例之和为 100%

-

根据权重在代币之间分配价格影响

Tines (路由引擎)

对 Bentobox 进行升级

MISO - Minimal Initial SushiSwap Offering

IDO 一站式平台,从项目代币的铸造、释放、拍卖,到交易

Shōyu - SushiSwap NFT Marketplace

Sushiswap 未来